اجرای اصلاحات قانون چک از 5 فروردین 1400 و شرایط جدید دریافت چک بانکی چیست؟

نادعلیزاده، معاون اداره نظامهای پرداخت بانک مرکزی:

- از امروز پنج شنبه 5 فروردین و همزمان با بازگشایی بانکها پس از 6 روز تعطیلی، اجرای قانون جدید چک در دستور کار قرار گرفت.

- سخنگوی اجرای قانون جدید چک: همه بانکهای دولتی و خصوصی و مؤسسات اعتباری از امروز مکلف به صدور دسته چکهای جدید هستند.

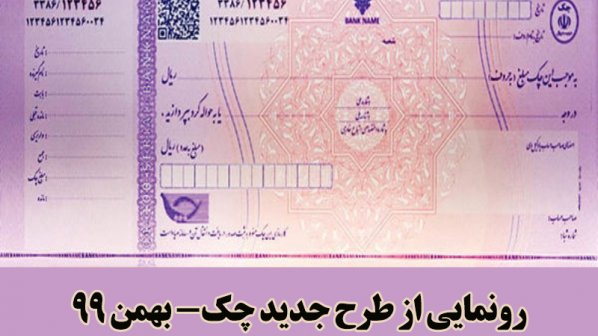

- رنگ برگه چکهای جدید بنفش و عبارت سامانه صیاد نیز در آن درج شده است.

- فرد صادرکننده چک باید اطلاعات خود را در سامانه صیاد ثبت کند و تایید چک نیز در همین سامانه انجام میگیرد و فرد گیرنده باید تایید آن را کنترل کند. علت صدور چک هم باید در سامانه ثبت شود.

- از امروز دسته چکهای جدید تحویل متقاضیان میشود که به رنگ بنفش است و امکان صدور چک های جدید در وجه حامل، وجود ندارد.

- چک های قدیمی نیاز به ثبت در سامانه صیاد ندارند و قابل استفاده هستند و از طرف بانک مرکزی مهلت زمانی برای جمعآوری دسته چکهای قدیمی داده میشود.

دسته چکهای جدید از اول 1400 عرضه میشوند

- داود محمدبیگی، مدیراداره نظامهای پرداخت بانک مرکزی گفت: از ابتدای سال 1400، چکهایی که در اختیار مردم قرار میگیرد، فرمت و قالبشان تغییر میکند که این تغییرات به این دلیل است که مردم این چکها را از چکهای قدیمی تشخیص دهند و تفکیک کنند.

- وی افزود: چکهای جدید ویژگیهای بسیار مهمی دارند. رنگ این چکها نسبت به چکهای قدیمی متفاوت و بنفش رنگ است.

- به گفته محمدبیگی، در قسمت پایین سمت چپ چکهای جدید که از 1400 در اختیار مردم قرار میگیرد، عبارتی با این عنوان درج شده است: کارسازی این چک، منوط به ثبت صدور، دریافت و انتقال آن در سامانه صیاد است.

- صادرکننده چکهای جدید، بعد از صدور چک حتماً باید اطلاعات آن را در سامانه صیاد بانک مرکزی ثبت کند؛ ضمن اینکه برای ثبت اطلاعات در سامانه صیاد، صادرکنندگان چک راههای متنوعی را پیش رو دارند. یکی از روشها استفاده از درگاههای بانک خود مشتری مانند همراه بانک و اینترنت بانک است.

- به گفته محمدبیگی، همچنین صادرکنندگان چک میتوانند از طریق برنامکهای پرداخت نسبت به ثبت اطلاعات چک در سامانه صیاد اقدام کند. در حال حاضر بیش از پنج برنامک پرداخت آمادهسازی شده است و مشتریان میتوانند با مراجعه به سایت شاپرک، برنامکها را بر روی گوشیهای تلفن همراه خود نصب کنند.

- توصیه اکید ما این است که در فرصت باقی مانده تا ابتدای سال 1400 مشتریان با مراجعه به تارنمای شرکت شاپرک، با فهرست این برنامک آشنا شوند و با استفاده از آن امکان ثبت چک را تمرین کنند.

- دسته چکهای موجود در حال حاضر امکان ثبت در سامانه صیاد را دارد، مشتریان میتوانند همین دسته چکهای موجود را به صورت اختیاری در سامانه صیاد ثبت کنند. اما دسته چکهای جدیدی که از ابتدای سال جدید با درخواست متقاضی و پس از اتمام دسته چکهای موجود در اختیار مشتری قرار میگیرد، حتماً باید در سامانه صیاد ثبت شود.

- بانکها موظفند از ابتدای سال 1400 دسته چکهای با قالب جدید را در اختیار متقاضیان دسته چک قرار میدهند. دسته چکهای جدید باید در سامانه ثبت شوند و عملاً بدون ثبت دسته چکهای جدید در سامانه، امکان کارسازی و کارپردازی این چکهای جدید در شعب بانکها وجود ندارد.

- وی با بیان اینکه صادرکننده چکهای جدید باید «تاریخ»، «مبلغ» و «دریافتکننده» چک را در سامانه صیاد ثبت کند، گفت: از طرفی دریافتکننده چک نیز باید اطمینان حاصل کند که اطلاعات چکی که دریافت میکند با اطلاعاتی که در سامانه صیاد ثبت شده، همخوانی دارد یا خیر و نسبت به رد یا تأیید آن اقدام کند.

- در این راستا، دریافتکننده چک میتواند به واسطه شناسه صیادی مندرج در گوشه سمت چپ بالای چکهای جدید، اطلاعات چک را بارکشی کند و متوجه شود اطلاعاتی که توسط صادرکننده در سامانه صیاد ثبت شده است با اطلاعات فیزیک برگ چک مطابقت دارد یا خیر. در این صورت و با طی این مراحل آن چک قابل وصول و انتقال است.

- در حال حاضر چک موجودیتی منفعل است، بدین معناکه تا زمانی که چک به بانک برسد، صرفاً در زنجیره تبادلات بین مردم جابجا میشود اما در قانون جدید چک به موجودیتی فعال بدل میشود و هرگونه تغییر وضعیت چک در سامانه ثبت میشود و اینگونه برگه چک از اعتباری نسبی برخوردار میشود.

- این مقام مسئول در بانک مرکزی، در حال حاضر سالیانه بیش از 300 میلیون برگه چک مبادله میشود؛ ضمن اینکه باید به این نکته توجه داشت که ماده (۱) قانون جدید چک به بحث چک الکترونیک اشاره دارد. چک الکترونیک، چکی است که هیچ برگه فیزیکی نداشته باشد.

- وی معتقد است، مهاجرت از چک کاغذی به الکترونیک به یک باره رخ نمیدهد و مردم باید کم کم به این امر عادت کنند. لذا این قانون در عین اینکه نظامی را در حوزه چکهای کاغذی ایجاد میکند و در همان حال بسترهای لازم را برای چک الکترونیک نیز فراهم میکند.

نحوه ثبت اطلاعات چک در سامانه صیاد

داوود محمدبیگی در خصوص چگونگی ثبت اطلاعات چک در سامانه صیاد اظهار داشت:

- بهترین محل مراجعه برای ثبت اطلاعات چک در سامانه برای متقاضیان، وب سایت بانک صادرکننده چک است و آخرین اطلاعات نیز از طریق سایت تمامی بانکها قابل دریافت است.

- وی تاکید کرد: تمامی شعب بانکها و موسسات اعتباری موظف شدند تا کلیه اطلاعات لازم در خصوص چگونگی ثبت اطلاعات در سامانه را به مردم آموزش و اطلاع رسانی کنند.

- مدیر اداره نظامهای پرداخت بانک مرکزی افزود: همچنین با کمک برخی اپلیکیشنهای پرداخت نیز این امکان برای مردم ایجاد شده تا با استفاده از این طریق نیز ثبت نام و نقل و انتقال چکها را در سامانه صیاد انجام دهند.

- به گفته محمد بیگی، متقاضیان میتوانند از طریق مراجعه به اپلیکیشنهایی که در حال حاضر عملیات پرداخت خود را طریق آن انجام میدهند، با توجه به افزوده شدن بخشی با عنوان سامانه صیاد امکانات را ملاحظه کنند.

- وی با اشاره به اینکه احراز هویت از طریق کارت بانکی دارنده چک انجام میشود و سپس امکان ثبت و تایید چک برای دریافت کننده نیز ایجاد میشود، گفت: نقل و انتقال چک نیز در این اپلیکیشنها پس از احراز هویت برای مردم امکانپذیر خواهد بود.

قانون جدید چک و شرح تغییرات آن در سال 99

مدیر اداره اطلاعات بانکی بانک مرکزی :

- قانون جدید چک از اواخر آذرماه سال جاری به شکل گام به گام اجرا خواهد شد.

اعتبار سنجی در قانون جدید چک

مدیر اداره اطلاعات بانکی بانک مرکزی:

- قانون جدید، یکی از مشکلات کنونی چک، یعنی عدم امکان شناسایی و اعتبارسنجی صادرکننده را حل کرده است. اعتبارسنجی چک به صورت سامانه محور انجام خواهد گرفت و به طور کلی بیشتر امکانات جدید چک به صورت نرمافزاری و سیستمی به هموطنان ارائه خواهد شد.

- برای مثال فردی که میخواهد برای معامله خود از چک استفاده کند، نمیتواند بیشتر از مبلغ اعتباری که توسط سامانههای اعتبار سنجی چک برای وی تعیین شده است، چک صادر کند.

- به گفته وی در گذشته برای مردم لازم بود برای انجام معاملات خود صادر کننده چک را بشناسند تا بتوانند به چک صادر شده اعتماد کنند اما طبق قانون جدید، این شناسایی را بانک مرکزی و نظام بانکی از طریق اعتبارسنجی انجام خواهند داد.

افراد بدحساب و صادرکنندگان چک بیمحل با چه محدودیتهایی روبهرو میشوند؟

- مطابق ماده 5 مکرر قانون جدید چک، افراد بدحساب و صادرکنندگان چک بیمحل، مشمول محدودیتهایی نظیر عدم امکان دریافت دسته چک، عدم امکان افتتاح حساب بانکی جدید، عدم امکان دریافت تسهیلات بانکی، عدم امکان صدور ضمانتنامه بانکی و اعتبار اسنادی خواهند شد.

هدف از اعمال قانون جدید چک چیست؟

- قانون جدید چک با هدف بازگرداندن اعتبار به چک، تهیه و تدوین شده است و کاهش قابل ملاحظه آمار چکهای برگشتی نشان میدهد در مسیر درستی حرکت میکنیم و قطعاً پس از اجرای کامل قانون جدید و بازگشت اعتبار چک، شاهد افزایش استفاده از چک در معاملات خواهیم بود.

چک حامل و رفع سوءاثر از چک برگشتی در قانون جدید چک

- مدیر اداره اطلاعات بانکی بانک مرکزی در خصوص چک حامل، واگذار شدن چک در سامانههایی که برای این کار تدارک دیده شده ثبت میشود تا روند گردش چک مشخص باشد و از سوءاستفادهها و پولشوییها از این طریق کاسته شود.

- روند رفع سوءاثر از چک برگشتی تغییر چندانی نخواهد کرد.

- فرد برای رفع سوءاثر از چک برگشتی خود یا باید مبلغ چک را پرداخت کند، یا نامهای از قوه قضائیه مبنی بر سرقت یا سوءاستفاده چک برگشتی خود در اختیار داشته باشد، یا اینکه با مراجعه به دفاتر اسناد رسمی و ارائه رضایتنامه رسمی فرد شاکی، رفع سوءاثر از چک را انجام دهد.

- قانون جدید چک قانونی بسیار مترقی است که با همکاری نهادها و دستگاههای گوناگون و تلاشهای بی شائبه ایشان تهیه شده و از اواخر آذرماه سال جاری به شکل گام به گام اجرا خواهد شد.

جدول زمانبندی اجرای تکالیف مندرج در قانون جدید چک در سال 99

| ردیف | موضوع |

مهلت قانونی اجرا |

ماده مربوطه |

| 1 | ثبت غیر قابل پرداخت بودن چک در سامانه یکپارچه بانک مرکزی | از 1397/09/21 | ماده 4 |

| 2 | دریافت کد رهگیری و درج آن در گواهینامه توسط بانک | از 1397/09/21 | ماده 5 |

| 3 | عدم ارائه خدمات بانکی و اعمال محرومیت های قانونی برای صادر کنندگان چک برگشتی | از 1397/09/21 | ماده 5 مکرر |

| 4 | صدور اجرائیه برای وصول اصل مبلغ چک بدون رسیدگی قضایی توسط دادگاه | از 1397/09/21 | ماده 23 |

| 5 | تصویب آیین نامه اجرائی چگونگی تعلیق محرومیت های قانونی دارندگان چک برگشتی توسط شورای تامین استان به دلیل اخلال در امنیت اقتصادی | تا 1397/12/21 | تبصره1ماده5 مکرر |

| 6 | انجام اقدامات لازم و صدور دستوالعمل موردنیاز در خصوص چک های الکترونیکی | تا 1398/09/21 | تبصره ماده 1 |

| 7 |

تهیه دستوالعمل ضوابط شرایط دریافت دسته چک نحوه محاسبه سقف اعتباری و موارد مندرج در برگه چک |

تا 1398/09/21 | ماده 6 |

| 8 | تدوین ضوابط و راه اندازی زیر ساخت برداشت مستقیم با چک موردی | تا 1398/09/21 | تبصره 2 ماده 6 |

| 9 |

جلوگیری از صدور چک جدید دریافت دسته چک و استفاده از چک موردی برای افراد ور شکسته معسر از پرداخت محکوم به یا دارای چک برگشتی رفع سوء اثر نشده |

تا 1399/09/21 | ماده 21 مکرر |

| 10 |

ممنوعیت صدور و ظهرنویسی چک در وجه حامل ثبت انتقال چک در سامانه صیاد به جای پشت نویسی فیزیکی تسویه چک صرفاً در سامانه چکاوک بر اساس استعلام از سامانه صیاد |

تا 1399/09/21 | تبصره 1 ماده 21 مکرر |

| 11 | ایجاد امکان استعلام آخرین وضعیت صادر کننده چک (سقف اعتبار مجاز سابقه چک برگشتی در سه سال اخیر و میزان تعهدات چک های تسویه نشده ) برای دریافت کنندگان چک | تا 1399/09/21 | ماده 21 مکرر |

نحوه کشیدن و گرفتن چک در قانون جدید چک چه تغییری کرد؟25 آذر 99

- طبق قانون جدید، بانک مرکزی مقدمات تغییر در صدور و دریافت چک را فراهم کرد که براساس آن از 20 دی ماه دیگر امکان صدور چک در وجه حامل وجود ندارد، ضمن آنکه تمامی اطلاعات باید در سامانه صیاد هم ثبت شود.

- طبق قانون جدید چک، بنا بود از روز 22 آذرماه صدور چک در وجه حامل ممنوع و قوانین جدید چک برای صدور و برگشت و ... اعمال شود اما برساس اطلاعیه ای که بانک مرکزی منتشر کرد، اجرای برخی از بندهای مهم قانون جدید چک با یک ماه تأخیر همراه شده است.

- همتی رئیس کل بانک مرکزی که چند روز قبل در برنامه گفتوگوی ویژه خبری حضور داشت ضمن ارائه توضیحاتی درباره قانون جدید چک گفته بود که باتوجه به شرایط اقتصادی ناشی از شیوع کرونا، احتمالاً بانک مرکزی مجوز اجرای تدریجی این قانون را از رئیس جمهور خواهد گرفت.

- بنابراین و براساس تصمیم بانک مرکزی بناست از ماه آینده دسته چکهای جدید در اختیار مشتریان بانکی قرار گیرد و ضوابط جدید صدور چک از جمله ثبت در سامانه صیاد و تاریخ اعتبار 3 ساله چکهای جدید نیز اجرایی شود.

** کارسازی چکهای قدیمی انجام می شود؛ مردم نگران نباشند/ محدودیتهای جدید از 20 دی اجرایی می شود.

- گفتنی است، عملیات صدور، انتقال و وصول برگههای دستهچکهایی که پیش از تاریخ 1399.10.20 به مشتریان ارایه شده است، به روال سابق انجام می شود. بانک مرکزی اعلام کرده بانک ها برای دستهچکهای فعلی به روال سابق عمل می کنند و نیازمند ثبت در سامانه صیاد نیست.

- بانک مرکزی تأکید دارد که صدور چک در وجه حامل در دسته چکهای جدید ممنوع است ضمن آنکه دسته چکهای جدید نیز قرار است از یک ماه آینده توزیع شود بنابراین فعلاً اجرای این مرحله از قانون جدید چک با تأخیر یک ماهه همراه شده است.

- بنابراین در صورت اجرای تدریجی قانون جدید چک، صدور چک بانکی در وجه حامل، پشت نویسی و ظهر نویسی چک ممنوع خواهد بود و هر گونه نقل و انتقال چک باید در سیستم یکپارچه بانک مرکزی به ثبت برسد.

- بر اساس قانون جدید چک، بانک ها موظف شدند از دسته چکهای متحدالشکلی با عنوان چک صیاد استفاده کنند و چکهای قدیمی منسوخ اعلام شد.

ویژگی چک صیاد در قانون جدید چک چیست؟

- مهم ترین ویژگی چک صیاد این است که شماره منحصر به فردی روی هر برگه چک ثبت شده است. افراد با ارسال این شماره به پیامک 701701 میتوانند از سوء سابقه صاحب چک آگاه شوند و قبل از آن که دیر شود، معاملهشان را به هم بزنند.

چک در وجه حامل ممنوع شد- قانون جدید چک

- به موجب قانون اصلاح قانون صدور چک، صدور و پشتنویسی چک در وجه حامل ممنوع شده و ثبت انتقال چک در سامانه صیاد جایگزین پشتنویسی چک میشود. لذا، همانگونه که پیش از این و به دفعات اعلام شده، از تاریخ 1399.10.20 صدور چک در وجه حامل مربوط به دستهچکهای جدید ممنوع است و توسط بانک پذیرش و کارسازی نخواهد شد.

- * ممنوعیت پشتنویسی چک/ انتقال چک فقط با صیاد/ از ماه بعد چک در وجه حامل نکشید.

ممنوعیت انتقال چک از طریق پشت نویسی در قانون جدید چک

- از مهمترین تغییرات قانون جدید چک،ممنوعیت انتقال چک از طریق پشت نویسی است؛ طبق قانون، برگه چکهای مربوط به دستهچکهای جدید همچنان تا اطلاع ثانوی امکان انتقال به اشخاص از طریق پشتنویسی را خواهند داشت.

- این درحالی است که پیش از این برای انتقال چک به فرد دیگری، از طریق یک یا دو امضا کار پیش میرفت و چک به فرد دیگری منتقل می شد، اما اکنون در قانون جدید چنین امکانی وجود نخواهد داشت؛ ضمن اینکه باید اطلاعات فرد گیرنده نهایی در سامانه صیاد ثبت و تائید شود.

اعتبار چکهای جدید در قانون جدید چک چند ساله است؟

* اعتبار چکهای جدید 3 ساله است/ محدودیت اعتباری برای دارندگان چک

- یکی از مهمترین تغییرات دسته چکهای جدید، تاریخ اعتبار سه سالهی آنهاست؛ این مورد هم از 20 دی ماه قرار است در شبکه بانکی اجرایی شود، بانک مرکزی اعلام کرده: در اجرای ماده (6) قانون، در مورد دسته چکهایی که از تاریخ 20.10.1399 به مشتریان تحویل داده میشود، درج «تاریخ اعتبار چک» با عبارت «صدور این برگه چک حداکثر تا مورخ-------- مجاز است.» بر روی هر برگه چک الزامی است. وفق ماده فوق، «تاریخ اعتبار چک»، حداکثر سه سال از تاریخ دریافت دسته چک است.

سقف اعتباری صادرکننده چک در قانون جدید چک

- از دیگر تغییرات قانون جدید چک، سقف اعتباری برای صادرکننده، چک است؛ طبق مصوبه ابلاغی بانک مرکزی، دارنده دسته چک دارای سقف اعتباری مشخصی است و جمع چکهای صادره از سقف اعتباری وی تجاوز نخواهد کرد.

- سقف اعتباری بر اساس مولفههایی همچون وضعیت معیشتی فرد صادرکننده چک، حقوق و مزایای دریافتی، اموال و داراییهای او تعیین خواهد شد و صادرکننده چک، اجازه صدور چک جدید تا زمان پاس شدن چک قبلی را خارج از سقف اعتباری خواهد نخواهد داشت.

- نکته مهم دیگر این است که در دسته چک های جدید باید تمام اطلاعات فرد گیرنده و دلیل صدور چک در سامانه ثبت شود. صادرکننده چک باید اطلاعات روی برگه چک را از طریق برنامک تلفن همراه یا اینترنت بانک همان بانک که در آن حساب جاری داشته و دسته چک را از آن گرفته، ثبت کند. نقد کردن چک تنها توسط فردی که نامش در سامانه ثبت شده است، امکانپذیر خواهد بود.

- بنابراین در قانون جدید چک، کسی که چک را صادر می کند، باید اطلاعات چک صادر شده، اعم از مبلغ، تاریخ، گیرنده و دلیل صدور چک را در سامانه صیاد ثبت کند و در صورت وجود مغایرت بین گیرنده ای که در سامانه ثبت شده با گیرنده ای که چک را به بانک می برد بانک نمی تواند آن چک را پاس کند.

شرایط برگشت زدن چک در قانون جدید چک

* شرایط برگشت زدن چک در قانون جدید چک/ اگر چک برگشتی دارید باید قید دسته چک جدید را بزنید

- طبق قانون جدید، در صورت کافی نبودن موجودی حساب برای وصول وجه چک، بانک موظف است نسبت به پرداخت وجه چک از محل موجودی قابل برداشت متعلق به صادرکننده چک در سایر حسابهای وی در همان بانک اقدام کند.

- قوانین سختگیرانهای نیز برای کاهش چکهای برگشتی تدوین شده و بناست در شبکه بانکی اجرایی شود؛ از جمله آنها عدم صدور دسته چک جدید به افرادی است که دارای چک برگشتی هستند؛ قانونگذار تأکید کرده است که اعطای دستهچک به دارندگان چک برگشتی رفع سوءاثرنشده تحت هیچ عنوان مجاز نیست. بنابراین مردم باید در استفاده از چک به عنوان یک ابزار پرداخت، دقت کافی داشته و حتیالمقدور از برگشت خوردن آن پیشگیری کنند.

- یکی از شرط های مهم برای تحویل دسته چک در قانون جدید آن است که متقاضی ورشکسته یا از نظر مالی ناتوان نباشد و اعتبار مالی کافی داشته باشد. به جز این، او نباید در سه سال اخیر چک برگشتی داشته یا سوءسابقهای به نام او ثبت شده باشد. همچنین بدهکار نبودن متقاضی دریافت دسته چک هم مهم است و افراد زمانی میتوانند درخواست دسته چک بدهند که تمامی بدهیهایشان اعم از چک های پاس نشده و وام ها را تسویه کنند.

- گفتنی است، در صورت برگشت خوردن چک، صادرکننده چک باید در کوتاهترین زمان ممکن نسبت به رفع سوء اثر از آن به روشهای اعلامی در قانون و ضوابط ابلاغی بانک مرکزی جمهوری اسلامی ایران اقدام کند؛ چراکه فارغ از مباحث کیفری و حقوقی، محرومیتهای الزامی مصرح در قانون، میتواند آثار و مشکلات جدی در زمینه ارایه خدمات بانکی به اشخاص حقیقی و حقوقی که دارای چک برگشتی رفع سوءاثر نشده هستند، به همراه داشته باشد.

طبق اعلام بانک مرکزی در قانون جدید چک ، رفع سوءاثر از چک برگشتی در سامانه یکپارچه بانک مرکزی، صرفاً در صورت تحقق یکی از شرایط زیر امکانپذیر است:

1. واریز کسری مبلغ چک به حساب جاری نزد بانک و ارایه درخواست مسدودی این وجه. در این صورت حساب مشتری صادر کننده چک به میزان کسری چک برگشتخورده مسدود شده و بلافاصله رفع سوء اثر صورت میپذیرد. بانک نیز موظف است واریز مبلغ را ظرف مدت سه روز به شیوهای اطمینانبخش و قابل استناد، از جمله مکاتبه، به اطلاع دارنده چک برساند.

2. ارایه لاشه چک به بانک محالعلیه

3. ارایه رضایتنامه رسمی (تنظیمشده در دفاتر اسناد رسمی) از دارنده چک یا نامه رسمی از شخص حقوقی دولتی یا عمومی غیردولتی دارنده چک

4. ارایه نامه رسمی از مرجع قضایی یا ثبتی ذیصلاح مبنی بر اتمام عملیات اجرایی در خصوص چک

5. ارایه حکم قضایی مبنی بر برائت ذمه صاحب حساب در خصوص چک6. سپری شدن مدت سهسال از تاریخ صدور گواهینامه عدم پرداخت، مشروط به عدم طرح دعوای حقوقی یا کیفری در خصوص چک توسط دارنده.

محرومیتهای صادرکنندگان چک برگشتی در قانون جدید چک

طبق قانون اعمال محرومیتهای زیر برای صادرکنندگان چک برگشتی در قانون جدید چک الزامی است:

1.عدم افتتاح هرگونه حساب و صدور کارت بانکی جدید

2. مسدود کردن وجوه کلیه حسابها و کارتهای بانکی و هر مبلغ متعلق به صادرکننده که تحت هر عنوان نزد همان بانک یا مؤسسه اعتباری دارد به میزان کسری مبلغ چک

3. عدم پرداخت هرگونه تسهیلات بانکی یا صدور ضمانتنامههای ارزی یا ریالی

4. عدم گشایش اعتبار اسنادی ارزی یا ریالی

5. ممنوعیت صدور دستهچک جدید در سامانه صیاد.

**شاید به این مطالب علاقهمند باشید:

راهنمای استعلام وضعیت اعتبار صادرکننده چک

راهنمای استعلام سوابق چک برگشتی با پیامک

نظر شما چیست؟